公眾號(hào):mywangxiao

及時(shí)發(fā)布考試資訊

分享考試技巧、復(fù)習(xí)經(jīng)驗(yàn)

新浪微博 @wangxiaocn關(guān)注微博

聯(lián)系方式 400-18-8000

《期貨基礎(chǔ)知識(shí)》考點(diǎn)梳理:期貨及衍生品市場(chǎng)的形成與發(fā)展

更多歸類考點(diǎn)>>>2018年期貨基礎(chǔ)知識(shí)考點(diǎn)期貨及衍生品概述匯總

知識(shí)點(diǎn)一、期貨及相關(guān)衍生品

(一)期貨

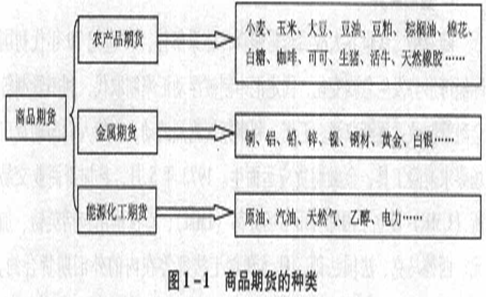

期貨通常是指以某種大宗商品或金融資產(chǎn)為標(biāo)的可交易的標(biāo)準(zhǔn)化合約。期貨合約是期貨交易所統(tǒng)一制定的、規(guī)定在將來(lái)某一特定的時(shí)間和地點(diǎn)交割一定數(shù)量標(biāo)的物的標(biāo)準(zhǔn)化合約。期貨合約包括商品期貨合約、金融期貨合約及其他期貨合約。期貨合約中的標(biāo)的物即為期貨品種,期貨品種既可以是實(shí)物商品,也可以是金融產(chǎn)品。標(biāo)的物為實(shí)物商品的期貨合約稱作商品期貨,標(biāo)的物為金融產(chǎn)品的期貨合約稱作金融期貨。

(二)遠(yuǎn)期

遠(yuǎn)期,也稱為遠(yuǎn)期合同或遠(yuǎn)期合約。遠(yuǎn)期合約是指交易雙方約定在未來(lái)的某一確定時(shí)間,以確定的價(jià)格買賣一定數(shù)量的某種標(biāo)的資產(chǎn)的合約。遠(yuǎn)期交易一般通過(guò)場(chǎng)外交易市場(chǎng)(OTC)達(dá)成。常見的遠(yuǎn)期交易包括商品遠(yuǎn)期交易、遠(yuǎn)期利率協(xié)議(FRA)、外匯遠(yuǎn)期交易、無(wú)本金交割外匯遠(yuǎn)期交易(NDF)以及遠(yuǎn)期股票合約等。

(三)互換

互換是指兩個(gè)或兩個(gè)以上當(dāng)事人按照商定條件,在約定時(shí)間內(nèi)交換一系列現(xiàn)金流的合約。遠(yuǎn)期合約可以看成僅交換一次現(xiàn)金流的互換。

互換的種類很多,其中最常見也最重要的是利率互換和貨幣互換,此外還有商品互換、股權(quán)類互換、遠(yuǎn)期互換等等。

(四)期權(quán)

期權(quán)是一種選擇的權(quán)利,即買方能夠在未來(lái)的特定時(shí)間或者一段時(shí)間內(nèi)按照事先約定的價(jià)格買入或者賣出某種約定標(biāo)的物的權(quán)利。期權(quán)是給予買方(或持有者)購(gòu)買或出售標(biāo)的資產(chǎn)的權(quán)利,可以在規(guī)定的時(shí)間內(nèi)根據(jù)市場(chǎng)狀況選擇買或者不買、賣或者不賣,既可以行使該權(quán)利,也可以放棄該權(quán)利。而期權(quán)的賣出者則負(fù)有相應(yīng)的義務(wù),即當(dāng)期權(quán)買方行使權(quán)利時(shí),期權(quán)賣方必須按照指定的價(jià)格買入或者賣出。

期權(quán)在交易所交易的是標(biāo)準(zhǔn)化的合約;也有在場(chǎng)外交易市場(chǎng)(OTC)交易的。按照標(biāo)的資產(chǎn)劃分,常見的期權(quán)包括利率期權(quán)、外匯期權(quán)、股權(quán)類期權(quán)和商品期權(quán)等。

知識(shí)點(diǎn)二、現(xiàn)代期貨市場(chǎng)的形成

(一)期貨市場(chǎng)的萌芽

一般認(rèn)為,期貨交易最早萌芽于歐洲。

期貨交易萌芽于遠(yuǎn)期交易。遠(yuǎn)期現(xiàn)貨交易的集中化和組織化,為期貨交易的產(chǎn)生和期貨市場(chǎng)的形成奠定了基礎(chǔ)。

(二)現(xiàn)代期貨交易的形成

規(guī)范的現(xiàn)代期貨市場(chǎng)在19世紀(jì)中期產(chǎn)生于美國(guó)芝加哥。

1848年82位商人在芝加哥發(fā)起組建了世界上第一家較為規(guī)范的期貨交易所——芝加哥期貨交易所(CBOT)。芝加哥期貨交易所于1865年推出了標(biāo)準(zhǔn)化合約,同時(shí)實(shí)行了保證金制度,向簽約雙方收取不超過(guò)合約價(jià)值10%的保證金,作為履約保證。這是具有歷史意義的制度創(chuàng)新,促成了真正意義上的期貨交易的誕生。1882年,交易所允許以對(duì)沖方式免除履約責(zé)任,這更加促進(jìn)了投機(jī)者的加入,使期貨市場(chǎng)流動(dòng)性加大。1883年,成立了結(jié)算協(xié)會(huì),向芝加哥期貨交易所的會(huì)員提供對(duì)沖工具。直到1925年芝加哥期貨交易所結(jié)算公司(BOTCC)成立以后,芝加哥期貨交易所所有交易都要進(jìn)入結(jié)算公司結(jié)算,現(xiàn)代意義上的結(jié)算機(jī)構(gòu)形成。

標(biāo)準(zhǔn)化合約、保證金制度、對(duì)沖機(jī)制和統(tǒng)一結(jié)算的實(shí)施,標(biāo)志著現(xiàn)代期貨市場(chǎng)的確立。

知識(shí)點(diǎn)三、國(guó)內(nèi)外期貨市場(chǎng)發(fā)展趨勢(shì)

(一)國(guó)際期貨市場(chǎng)的發(fā)展歷程

1.商品期貨

(1)農(nóng)產(chǎn)品期貨。

1848年芝加哥期貨交易所的誕生以及1865年標(biāo)準(zhǔn)化合約推出后,隨著現(xiàn)貨生產(chǎn)和流通的擴(kuò)大,不斷有新的期貨品種推出。

(2)金屬期貨。

最早的金屬期貨交易誕生于英國(guó)。1876年成立的倫敦金屬交易所(LME),開金屬期貨交易之先河,主要從事銅和錫的期貨交易。1899年倫敦金屬交易所將每天上下午進(jìn)行兩輪交易的做法引入到銅、錫交易中。倫敦金屬交易所自創(chuàng)建以來(lái)一直交易活躍,至今其價(jià)格依然是國(guó)際有色金屬市場(chǎng)的晴雨表。

(3)能源化工期貨。

目前,紐約商業(yè)交易所(NYMEX)和位于倫敦的洲際交易所(ICE)是世界上最具影響力的能源期貨交易所,上市品種有原油、汽油、取暖油、乙醇等。

2.金融期貨

1972年5月,芝加哥商業(yè)交易所(CME)設(shè)立了國(guó)際貨幣市場(chǎng)分部(IMM),首次推出包括英鎊、加元、西德馬克、法國(guó)法郎、日元和瑞士法郎等在內(nèi)的外匯期貨合約。1975年10月,芝加哥期貨交易所上市的國(guó)民抵押協(xié)會(huì)債券(GNMA)期貨合約是世界上第一個(gè)利率期貨合約。1977年8月,美國(guó)長(zhǎng)期國(guó)債期貨合約在芝加哥期貨交易所上市,是國(guó)際期貨市場(chǎng)上交易量較大的金融期貨合約。1982年2月,美國(guó)堪薩斯期貨交易所(KCBT)開發(fā)了價(jià)值線綜合指數(shù)期貨合約,股票價(jià)格指數(shù)也成為期貨交易的對(duì)象。中國(guó)香港在1995年開始個(gè)股期貨的試點(diǎn),個(gè)股期貨登上歷史舞臺(tái)。

(二)國(guó)際期貨市場(chǎng)的發(fā)展趨勢(shì)

1.交易中心日益集中

國(guó)際期貨交易中心的,主要集中在芝加哥、紐約、倫敦、法蘭克福等地。中國(guó)的商品期貨市場(chǎng)發(fā)展迅猛,自20l0年起已經(jīng)成為全球交易量最大的商品期貨市場(chǎng)。

2.交易所由會(huì)員制向公司制發(fā)展

1993年,瑞典斯德哥爾摩證券交易所改制成為全球第一家股份制的交易所。2000年3月,香港交易及結(jié)算所有限公司成立,于2000年6月以引入形式在香港交易所上市。 2000年,芝加哥商業(yè)交易所成為美國(guó)第一家公司制交易所。并在2002年成功上市。紐約一泛歐交易所集團(tuán)成為一家完全合并的交易所集團(tuán),于2007年4月4日在紐交所和歐交所同時(shí)掛牌上市。

出現(xiàn)這一趨勢(shì)的根本原因是競(jìng)爭(zhēng)加劇:一是交易所內(nèi)部競(jìng)爭(zhēng)加劇;二是場(chǎng)內(nèi)交易與場(chǎng)外交易競(jìng)爭(zhēng)加劇;三是交易所之間競(jìng)爭(zhēng)加劇。會(huì)員制體制效率較低

3.交易所兼并重組趨勢(shì)明顯

2007年芝加哥商業(yè)交易所與芝加哥期貨交易所合并組成芝加哥商業(yè)交易所集團(tuán),2008年紐約商業(yè)交易所和紐約商品交易所又加入進(jìn)來(lái),形成了基本統(tǒng)一的芝加哥期貨市場(chǎng)。目前,芝加哥商業(yè)交易所集團(tuán)已經(jīng)成為全球最具影響力的衍生品交易所集團(tuán)之一。洲際交易所異軍突起,成為全球最大的金融和商品期貨的交易所和結(jié)算中心集團(tuán)之一。

交易所合并的原因主要有:一是經(jīng)濟(jì)全球化的影響;二是交易所之間的競(jìng)爭(zhēng)更為激烈;三是場(chǎng)外交易發(fā)展迅速,對(duì)交易所構(gòu)成威脅。

4.金融期貨發(fā)展后來(lái)居上

近20年來(lái),金融期貨品種的交易量已遠(yuǎn)超商品期貨,上市品種呈現(xiàn)金融化趨勢(shì)。

5.交易所競(jìng)爭(zhēng)加劇,服務(wù)質(zhì)量不斷提高

(三)我國(guó)期貨市場(chǎng)的發(fā)展歷程

1.我國(guó)期貨市場(chǎng)產(chǎn)生的背景

我國(guó)期貨市場(chǎng)的產(chǎn)生起因于20世紀(jì)80年代的改革開放 。

2.初創(chuàng)階段(1990—1993年)

1990年10月12日,經(jīng)國(guó)務(wù)院批準(zhǔn),鄭州糧食批發(fā)市場(chǎng)以現(xiàn)貨交易為基礎(chǔ),引入期貨交易機(jī)制,作為我國(guó)第一個(gè)商品期貨市場(chǎng)開始起步。1991年6月10日,深圳有色金屬交易所宣告成立,并于1992年1月18日正式開業(yè)。同年5月28日,上海金屬交易所開業(yè)。1992年9月,我國(guó)第一家期貨經(jīng)紀(jì)公司——廣東萬(wàn)通期貨經(jīng)紀(jì)公司成立。隨后,中國(guó)國(guó)際期貨公司成立。

3.治理整頓階段(1993—2000年)

1999年期貨交易所數(shù)量再次精簡(jiǎn)合并為3家,分別是鄭州商品交易所、大連商品交易所和上海期貨交易所,期貨品種也由35個(gè)降至12個(gè)。1995年底, 330家期貨經(jīng)紀(jì)公司經(jīng)重新審核獲得“期貨經(jīng)紀(jì)業(yè)務(wù)許可證”。1999年,期貨經(jīng)紀(jì)公司最低注冊(cè)資本金提高到 3 000萬(wàn)元人民幣。2000年12月,中國(guó)期貨業(yè)協(xié)會(huì)成立

4.穩(wěn)步發(fā)展階段(2000—2013年)

中國(guó)期貨保證金監(jiān)控中心于2006年5月成立。中國(guó)金融期貨交易所于2006年9月在上海掛牌成立,并于2010年4月推出了滬深300股票指數(shù)期貨,

5.創(chuàng)新發(fā)展階段(2014年至今)

2014年5月國(guó)務(wù)院出臺(tái)了《關(guān)于進(jìn)一步促進(jìn)資本市場(chǎng)健康發(fā)展的若干意見》(簡(jiǎn)稱新“國(guó)九條”)。

啟動(dòng)了《中華人民共和國(guó)期貨法》的起草工作,并列入全國(guó)人大立法規(guī)劃。

(四)國(guó)內(nèi)外遠(yuǎn)期、互換和期權(quán)市場(chǎng)的發(fā)展

1.遠(yuǎn)期市場(chǎng)

歐洲的遠(yuǎn)期交易萌芽于古希臘和古羅馬時(shí)期,而現(xiàn)代化遠(yuǎn)期合約最早作為一種套期保值的工具興起于20世紀(jì)80年代。

我國(guó)的遠(yuǎn)期交易要追溯到春秋時(shí)期,但是現(xiàn)代化的遠(yuǎn)期協(xié)議合約卻是20世紀(jì)末才開始起步的。1997年中國(guó)銀行開始進(jìn)行遠(yuǎn)期結(jié)售匯試點(diǎn),2003年四大國(guó)有商業(yè)銀行全面展開遠(yuǎn)期結(jié)售匯業(yè)務(wù)。在亞洲金融危機(jī)后,離岸市場(chǎng)出現(xiàn)了人民幣無(wú)本金交割遠(yuǎn)期(NDF)。由于我國(guó)資本管制,境內(nèi)人民幣遠(yuǎn)期市場(chǎng)遲遲得不到發(fā)展,直到2005年人民幣匯率機(jī)制改革之后,中國(guó)人民銀行才正式建立人民幣遠(yuǎn)期市場(chǎng)。而人民幣遠(yuǎn)期利率協(xié)議直到2007年才正式推出。

2.互換市場(chǎng)

互換市場(chǎng)的起源可以追溯到20世紀(jì)70年代末。1981年IBM與世界銀行之間在倫敦簽署的利率互換協(xié)議是世界上第一份利率互換協(xié)議,并于1982年引入美國(guó)。

我國(guó)互換市場(chǎng)起步較晚,2005年11月25日,中國(guó)人民銀行在銀行間外匯市場(chǎng)與包括4家國(guó)有銀行在內(nèi)的10家商業(yè)銀行首次進(jìn)行了美元與人民幣1年期貨幣掉期業(yè)務(wù)操作,宣告中國(guó)人民銀行與商業(yè)銀行之間的貨幣掉期業(yè)務(wù)正式展開。

利率互換則是伴隨著我國(guó)利率市場(chǎng)化逐漸興起的,2006年開展了利率互換試點(diǎn),國(guó)家開發(fā)銀行與光大銀行進(jìn)行了第一筆利率互換交易。2013年1月,中國(guó)證監(jiān)會(huì)批準(zhǔn)光大證券以場(chǎng)外交易形式開展金融衍生品交易。

3.期權(quán)市場(chǎng)

期權(quán)萌芽于古希臘和古羅馬時(shí)期,在17世紀(jì)30年代的“荷蘭郁金香”時(shí)期出現(xiàn)了最早的期權(quán)交易。直到1973年芝加哥期權(quán)交易所(CBOE)建立后,第一張標(biāo)準(zhǔn)化期權(quán)合約出現(xiàn)。1982年芝加哥期貨交易所推出了以長(zhǎng)期國(guó)債期貨為標(biāo)的物的期權(quán)交易,1983年芝加哥商品交易所推出了S&P500股價(jià)指數(shù)期權(quán)。

中國(guó)銀行在外匯期權(quán)的創(chuàng)新方面走在前列,2002年12月12日,中國(guó)銀行上海分行在中國(guó)人民銀行的批準(zhǔn)下,宣布推出個(gè)人外匯期權(quán)交易“兩得寶”,打響了中國(guó)期權(quán)交易的第一槍。

2015年2月9日。上證50ETF期權(quán)正式在上海證券交易所掛牌上市,掀開了中國(guó)衍生品市場(chǎng)產(chǎn)品創(chuàng)新的新的一頁(yè)。

期貨人員報(bào)考問(wèn)題查看最全期貨考試報(bào)考指南;備考紙質(zhì)資料查看2018年期貨教材及試卷;在線做題進(jìn)入期貨從業(yè)考試免費(fèi)題庫(kù)。

相關(guān)推薦:

2018年期貨從業(yè)資格考試報(bào)名時(shí)間專題

2018年期貨從業(yè)資格考試網(wǎng)絡(luò)培訓(xùn)課程

(責(zé)任編輯:xy)

近期直播

免費(fèi)章節(jié)課

課程推薦